私募債

青森みちのく銀行では、お客さまの資金調達手段の多様化にお応えするため、銀行保証付私募債・信用保証協会保証付私募債の受託業務に積極的に取り組んでおります。私募債発行のメリット

- 資金調達手段の多様化

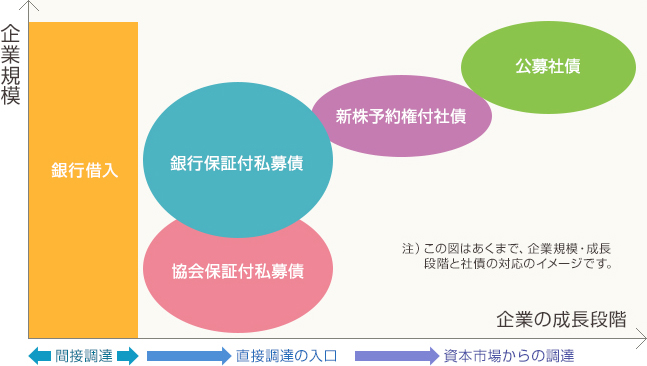

間接金融(銀行借入)に加えて、資金需要に応じた新たな手段としてご利用いただけます(直接金融の入り口)。 - 長期的な安定資金の確保

最長7年間の長期・固定金利により安定した長期資金が確保できます。 - 対外的なイメージアップ効果

私募債は、適債要件をクリアした企業のみが発行できる社債です。財務内容の優良性をアピールすることで、対外的な信用力の向上や従業員のモチベーションアップ等につながり、今後更なる事業の発展が期待できます。

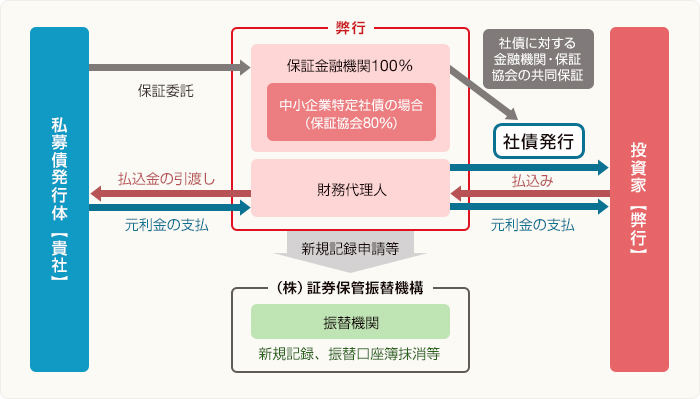

私募債の発行スキーム

中小企業にとっての私募債の位置付け

商品概要

銀行保証付私募債の商品概要・適債基準

最寄の支店までご連絡ください。

信用保証協会保証付私募債の商品概要

| 発行額 | 3千万円以上5億6千万円以内 (1千万円単位。保証協会保証枠の範囲) |

|---|---|

| 年限 | 2年~7年(1年単位) |

| 担保 | 信用保証協会保証額が2億円まで無担保での取扱いが可能(原則) |

| 保証形態 | 金融機関(20%)と信用保証協会(80%)の共同保証形式 |

| 返済方法 | 満期一括償還、定時償還(6ケ月毎の定額償還) |

| 利率 | 固定金利(発行月の前月月初に設定) |

| 利払方法 | 年2回、半年毎後払い |

適債基準

「信用保証協会保証付私募債」を発行できる企業は、以下の適債基準を満たし、信用保証協会の保証が受けられる会社に限られます。

| 項目 | 基準(A) | 基準(B) | 基準(C) | 充足要件 | |

|---|---|---|---|---|---|

| (1)純資産額 | 5億円以上 | 3億円以上 5億円未満 |

5千万円以上 3億円未満 |

必須要件 | |

| ストック | (2)自己資本比率 | 15%以上 | 20%以上 | 20%以上 | (2)または(3)のいずれか1つ以上充足 |

| (3)純資産倍率 | 1.5倍以上 | 1.5倍以上 | 2.0倍以上 | ||

| フロー | (4)使用総資本事業利益率 | 5%以上 | 10%以上 | 10%以上 | (4)または(5)のいずれか1つ以上充足 |

| (5)インタレスト・カバレッジ・レーシオ | 1.0倍以上 | 1.5倍以上 | 2.0倍以上 | ||

なお、ご利用に際しましては当行および信用保証協会の審査が必要となります。

【参考】各指標の説明

-

(1)純資産額=資本の額(資本金を含む)

-

(2)自己資本比率=資本の額(資本金を含む)÷(資本の額(資本金を含む)+負債の額)×100

-

(3)純資産倍率=資本の額(資本金を含む)÷資本金

-

(4)使用総資本事業利益率=(営業利益+受取利息・受取配当金)÷資産の額×100

-

(5)インタレスト・カバレッジ・レーシオ=(営業利益+受取利息・受取配当金)÷(支払利息+割引料)